OPEC减产幅度超预期,原油易涨难跌?

- 热点资讯

- 更新时间:2025-04-04 17:27

- 发布时间: 2024-08-20

- 112

来源:芝商所CMEGroup

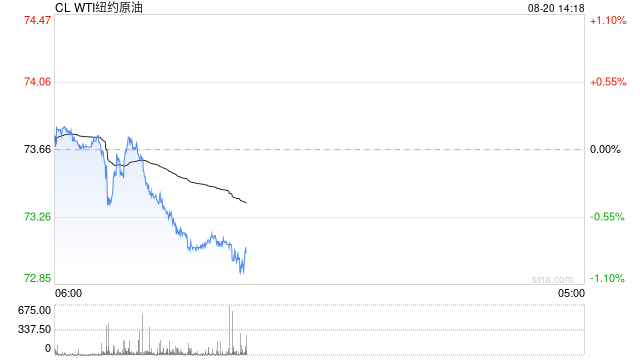

导语:近期美原油价格回升后延续反弹走势,呈现短暂小幅回落,但总体依然保持回暖态势,近期美原油回落到76美元左右,后表现出易涨难跌。主要驱动矛盾体现在宏观数据回暖,OPEC的减产幅度超预期,中东地缘政治紧,促使油价看涨。市场正在密切关注伊朗石油出口是否可能中断,进一步托底油价。

一、宏观数据解读

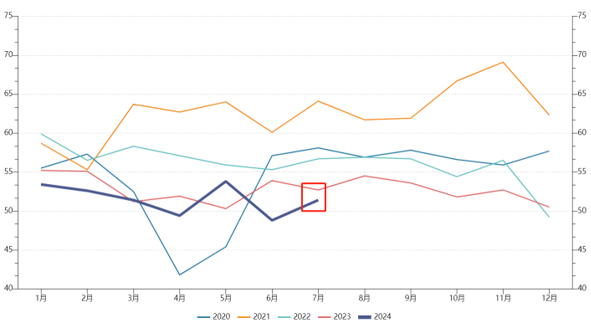

制造业PMI显著偏弱之后,7月美国ISM非制造业PMI显著回升,单月回升幅度为近11年来第4高,分项全面回升,一定程度上缓解了市场对美国经济的悲观氛围。但从绝对值来看,目前仍是近11年来最低。

宏观数据边际改善叠加油价低位快速反弹,在情绪上小幅抬升了油价的阻力位。但综合考虑到宏观影响偏空定性不变、中观影响中性但边际转弱叠加短期驱动大幅走弱,中期及短期行情共振仍将施压油价走势偏弱,总体价格区间震荡概率偏高。近期美原油或在76-81美元/桶区间运行,尽管价格触及80美元后有所回落,但总体波动依然有企稳迹象。

二、产业方面

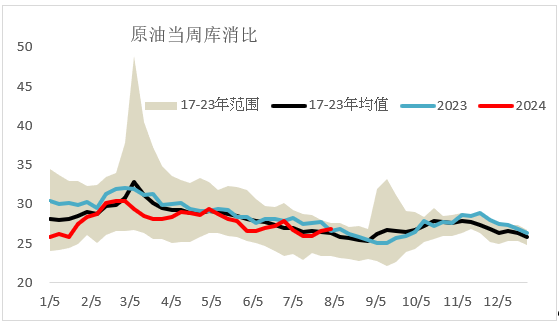

从数据来看,美国EIA周报显示出旺季需求出现显著回落,带动以汽油为主的三大主要成品油总表需4周均值为过去3年同期的98.72%。由于需求下降叠加显著累库。原油端来看,去库的同时,库消比不降反涨,说明整体需求欠佳。

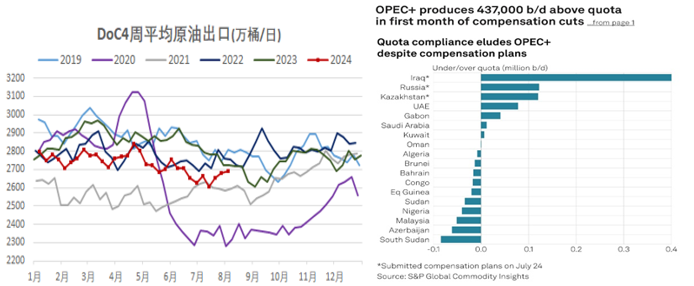

1、OPEC+出口边际回升及OPEC+7月减产执行情况或继续偏差,普氏调查数据显示7月OPEC+ 产量增加16万桶/日至4103万桶/日,创近一年来最大涨幅,减产国产量比配额高43.7万桶/日,6月份超额产量为22.9万桶/日,俄罗斯、伊拉克、哈萨克斯坦继续生产过剩:伊拉克7月产量为433万桶/日,比配额高40万桶/日;哈萨克斯坦产量增加3万桶/日,比配额高12万桶/日;俄罗斯产量为910万桶/日,比配额高12万桶/日。

2、美国方面,EIA周报显示原油产量周度环比增加12万桶/日至1341.5万桶/日,打破此前连续数周维持的1330万桶/日水平并创历史新高, EIA 8月短期能源展望报告预计2024年美国原油产量将增加30万桶/日至1323万桶/日,此前预期为增加32万桶/日至1325万桶/日。

3、利比亚最大El Sharara油田的原油出口遭遇不可抗力,8月3日该油田生产被利比亚国民军Libyan National Army (LNA) 命令强制关闭,关闭原因尚不清楚,8月4日位于Tripoli的利比亚反对派政府表示关闭该油田的企图是政治勒索。El Sharara油田位于利比亚西南部沙漠地区,在最近生产中断前原油产量为26-27万桶/日,目前大部分已关停。

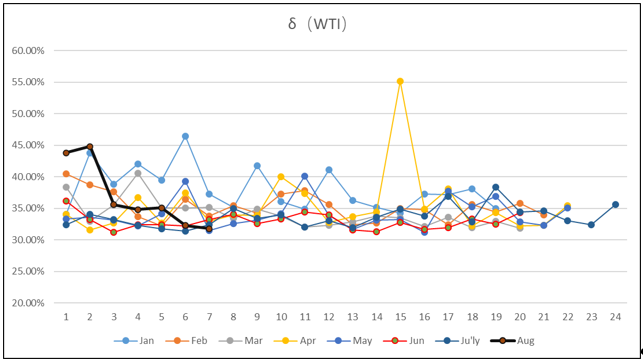

三、原油波动性分析

8月份原油价格持续下跌,自77美元下跌到71美元,近日美原油价格大幅反弹到77美元左右,导致原油历史波动率持续走弱,自43%调整到31%,目前波动率处于整体较低位置。季节性分析可以看出,预期波动率升波的概率较大。WTI原油期权可以交易周二和周四到期的期权,该类期权可以进行时间上的精准过度,使得周三、周五到期日和月度期权流动性增强,无论在短期内的风险管理还是在长期内的风险管理,可以为交易者组合配置更加精细化的策略。

案例:交易者要求在未来1周时,需要买入1万桶原油,目前美原油价格在75-80区间运行,如果大于80美元,则希望按照80美元买入;如果原油价格低于75美元,将按照市场价格;该交易者可以按照如下期权策略进行风险管理:

买入执行价格为75美元的看跌期权;买入执行价格为80美元的看涨期权;期权存续期可进行灵活选择进行匹配。利用超短期期权组合,可以在短时间内应对波动率增强的同时,也可以利用最小的成本确定原油价格方向。